De kapitalisatieverhouding, vaak de Cap-ratio genoemd, is een financiële maatstaf die de solvabiliteit van een onderneming meet door de totale schuldcomponent van de kapitaalstructuur van de onderneming op de balans te berekenen. Met andere woorden, het berekent de financiële hefboomwerking van het bedrijf door het vergelijken van de totale schuld met het totale eigen vermogen of een deel van het eigen vermogen. De meest voorkomende kapitalisatie ratio ‘ s zijn:.,

- Debt to equity ratio

- Long-term debt ratio

- Debt to capitalization ratio

schuld en eigen vermogen zijn de twee belangrijkste componenten van de kapitaalstructuur van een onderneming en zijn de belangrijkste bronnen voor de financiering van haar activiteiten.

definitie: Wat is de kapitalisatieverhouding?

kapitalisatieratio beschrijft voor beleggers de mate waarin een bedrijf schulden gebruikt om zijn bedrijfs-en uitbreidingsplannen te financieren. Over het algemeen wordt schuld als riskanter beschouwd dan eigen vermogen (vanuit het oogpunt van het bedrijf). Hoe hoger De ratio, hoe riskanter het bedrijf is., Bedrijven met een hogere kapitalisatie ratio lopen een hoger risico op insolventie of faillissement in het geval ze niet in staat zijn om de schuld terug te betalen volgens de vooraf bepaalde schema. Echter, hogere schuld op de boeken kan ook winst aangroei als het bedrijf groeit op een winstgevende manier (meer hierover in de Analyse sectie).

de onderneming gebruikt deze ratio om haar kapitaalstructuur te beheren en de schuldcapaciteit te bepalen. Beleggers gebruiken het om de risico ‘ s van beleggingen te meten en vormen een belangrijk onderdeel van de waardering van activa (hoger risico houdt een hoger verwacht rendement in)., Kredietverstrekkers gebruiken het om te bepalen of het bedrijf binnen de vooraf bepaalde grenzen is en of er meer ruimte is om meer geld te lenen.

laten we eens kijken hoe de kapitalisatieverhouding te berekenen.

formule

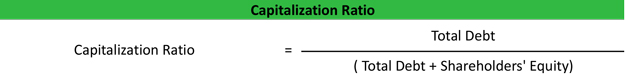

De formule voor de kapitalisatie wordt berekend door de totale schuld te delen in de totale schuld plus eigen vermogen., Hier is een voorbeeld:

Total Debt to Capitalization = Total Debt / (Total Debt + eigen vermogen)

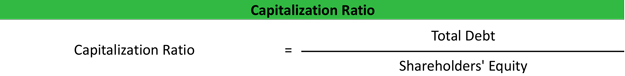

U kunt ook de vergelijking van de kapitalisatieverhouding berekenen door de totale schuld te delen door het eigen vermogen.

Debt-Equity ratio = Total Debt/shareholder’ s Equity

aangezien u kunt zien dat beide formules zeer vergelijkbaar zijn en kunnen worden berekend door kleine wijzigingen van elkaar. Alle componenten van deze vergelijkingen zijn te vinden op de voorkant van de balans.,

totale schuld verwijst naar zowel langetermijnschulden als kortlopende schulden van een onderneming

Aandeelhoudersaandeel verwijst naar de boekwaarde van aandelenbeleggingen door de beleggers

de schuld / aandelenbelegging wordt berekend door simpelweg de twee waarden te delen. Voor total debt to cap ratio delen we gewoon de totale schuld met de som of het eigen vermogen en de schuld (d.w.z. het totale kapitaal van een bedrijf)

nu we weten hoe we de vergelijking van de kapitalisatieverhouding moeten berekenen, laten we een kijkje nemen bij enkele voorbeelden.

voorbeeld

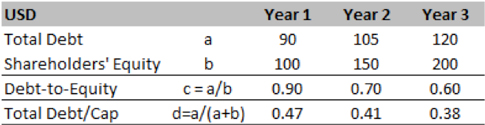

we beginnen met een hypothetisch voorbeeld van Turner Co., De laatste drie jaar van hun activiteit zijn samengevat in de onderstaande tabellen. De verhouding schuld / eigen vermogen in jaar 1 was 0,9, wat betekent dat voor elke USD 1 van het eigen vermogen was er USD 0,9 van de schuld in de boeken. Aan het einde van het derde jaar is dit teruggebracht tot 0,6.

aan de andere kant impliceert de totale schuld / cap-ratio van 0,47 in jaar 1 dat 47% van de kapitaalstructuur van onderneming A wordt gefinancierd door schuld, terwijl de resterende 53% via eigen vermogen wordt gefinancierd. Deze ratio daalt tot 0,38, wat betekent dat in de komende jaren meer gebruik wordt gemaakt van het eigen vermogen.,

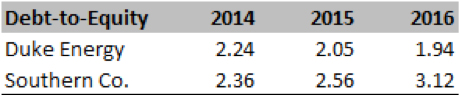

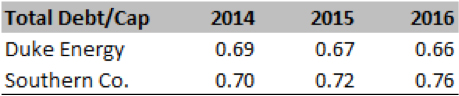

laten we nu eens kijken naar een echt voorbeeld van Duke Energy en Southern Co. Hieronder zijn De ratio ‘ s berekend uit de SEC 10K voor elk bedrijf.

zoals we uit de cijfers kunnen zien, lag de schuld / aandelenverhouding voor beide bedrijven boven 2,0 x (2014-16), wat betekent dat de meeste expansie van de bedrijven wordt gedreven door schuld. Dit wordt verder bevestigd door de totale schuld/Cap-ratio, die suggereert dat 65-70% van het totale kapitaal schuld is, terwijl de resterende aandelen zijn.,

laten we nu De ratio interpreteren en essentiële informatie over de financiële gezondheid van de bedrijven extraheren.

analyse en interpretatie

in het algemeen wordt een cap-ratio van minder dan 0,5 als gezond beschouwd, maar we moeten de ratio bekijken in de context van het verleden en de industriegemiddelden van het bedrijf. Voor industrieën die fysieke activa bezitten (zoals nutsbedrijven) is het gebruikelijk om veel hogere schulden te hebben in vergelijking met het eigen vermogen. Soms is een bepaalde obligatie of lening gekoppeld aan een bepaald project of actief.,

in het hypothetische voorbeeld van Turner Co hierboven, merkten we op dat beide verhoudingen afnemen. Daarom is de onderneming misschien bezig met het leveren van haar balans of vindt zij aandelen een goedkopere financieringsbron in vergelijking met schulden.

in het echte voorbeeld van Duke en Southern kunnen we zien dat Duke in de periode van drie jaar zijn hefboomwerking heeft verminderd, terwijl Southern het heeft verhoogd. Als we de cijfers verder analyseren, merken we dat Southern aanzienlijk is uitgebreid en dus schulden nodig heeft om zaken te laten groeien., Als deze strategie correct blijkt te zijn, kan zij op lange termijn waarde creëren voor beleggers.

zoals met elke ratio, moeten analisten veel moeite doen om deze ratio te decoderen en de onderliggende drivers te begrijpen. Elke sector zal een typische kapitaalstructuur hebben (met bedrijfsspecifieke verschillen) en dit zal bepalend zijn voor de cap ratio gehandhaafd door het bedrijf. Corporate actions (zoals M&A) kunnen ook van invloed zijn op de kapitaalstructuur van een onderneming. Vooral als een bedrijf noodlijdende activa koopt, dan kan de gecombineerde kapitaalstructuur een zware schuld zijn., Analisten moeten zich bewust zijn van al deze contexten voordat ze een mening vormen over de financiële gezondheid van een bedrijf.

analist moet zich ook bewust zijn van de optimale kapitaalstructuur waarop het bedrijfsmanagement zich richt. Cap ratio wordt gebruikt bij de prijsstelling van activa (of bedrijfswaardering) als input voor de disconteringspercentages. Daarom moeten analisten zich richten op de target kapitaalstructuur om het toekomstige risico potentieel te begrijpen. Analisten moeten altijd nagaan of deze doelstructuur praktisch haalbaar is gezien de dynamiek van de industrie, bedrijfsactiviteiten en macro-economische toestand., Management kan leiden naar zeer agressieve doelstellingen alleen maar om de belegger gemeenschap te sussen, maar het is de taak van een analist om de gevoeligheid van dit plan te begrijpen. Details over de management view zijn te vinden in de Management discussie sectie van een 10-K of de transcripten van de kwartaalwinst oproepen.

het hebben van schuld op de balans is niet altijd negatief. Schuld zou goedkoper kunnen zijn dan eigen vermogen en biedt een zekere mate van belasting schild in termen van rente terugbetaling. Vandaar, zorgvuldig gebruikt, schuld kan een vergrotende invloed hebben op de winst., Te veel schuld beperkt echter de besluitvorming van het management, aangezien kredietverstrekkers normaliter convenanten invoeren die het management verbieden bepaalde acties te ondernemen die het belang van de kredietverstrekker in gevaar kunnen brengen.

praktische uitleg: waarschuwingen en beperkingen

analisten moeten voorzichtig zijn bij het gebruik van de balansnummers, omdat deze normaliter worden gerapporteerd tegen boekwaarde, die aanzienlijk kan verschillen van de vervangingswaarde of de liquidatiewaarde van het actief., Analist ook gebruik maken van de markt cap in plaats van boekwaarde (in het geval het bedrijf is genoteerd) en de huidige waarde van de schuld als de obligaties worden ook verhandeld op de markt.

analist dient rekening te houden met verschillende posten buiten de balans zoals operationele lease, bepaalde pensioenverplichtingen om een volledig beeld te krijgen van langetermijnverplichtingen.

ten slotte moet deze ratio worden bekeken in combinatie met verscheidene andere hefboomratio ’s om een holistische kijk te krijgen op de financiële risico’ s van een onderneming., Enkele van de meest relevante ratio ‘ s in dit geval zouden kunnen zijn:

- LT schuld/Total Cap

- Total debt/Total assets

- Total debt/Equity

- LT schuld/ eigen vermogen

samenvattend introduceert dit artikel een belangrijk concept over de kapitaalstructuur van een onderneming en de waardering van activa, dat op grote schaal wordt gebruikt bij de prijsstelling en waardering van activa.