le ratio de capitalisation, souvent appelé ratio de capitalisation, est une mesure financière qui mesure la solvabilité d’une entreprise en calculant la composante dette totale de la structure du capital de la société du bilan. En d’autres termes, il calcule le levier financier de l’entreprise en comparant la dette totale avec les capitaux propres totaux ou une section des capitaux propres. Les ratios de capitalisation les plus courants sont:.,

- de la Dette / fonds propres

- la dette à Long terme ratio

- ratio d’Endettement

de la Dette et l’équité sont les deux principales composantes de la structure du capital d’une société et les principales sources de financement de ses opérations.

définition: Quel est le Ratio de capitalisation?

le ratio de capitalisation décrit aux investisseurs la mesure dans laquelle une entreprise utilise la dette pour financer ses activités et ses plans d’expansion. Généralement, la dette est considérée comme plus risquée que les capitaux propres (du point de vue de la société). Par conséquent, plus le ratio est élevé, plus l’entreprise est risquée., Les entreprises ayant un ratio de capitalisation plus élevé courent un risque plus élevé d’insolvabilité ou de faillite au cas où elles ne seraient pas en mesure de rembourser la dette selon le calendrier prédéterminé. Cependant, une dette plus élevée sur les livres pourrait également être une augmentation des bénéfices si l’entreprise se développe de manière rentable (plus à ce sujet dans la section Analyse).

la société utilise ce ratio pour gérer sa structure de capital et déterminer la capacité d’endettement. Les investisseurs l’utilisent pour évaluer le risque de l’investissement et constituent une composante importante de l’évaluation des actifs (un risque plus élevé implique un rendement attendu plus élevé)., Les prêteurs l’utilisent pour déterminer si l’entreprise est dans les limites prédéterminées et s’il y a plus de marge pour prêter plus d’argent.

prenons un oeil à la façon de calculer le ratio.

formule

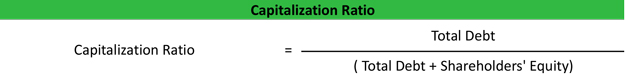

la formule du ratio de capitalisation est calculée en divisant la dette totale en dette totale plus les capitaux propres., Voici un exemple:

dette totale par capitalisation = dette totale/(dette totale + capitaux propres)

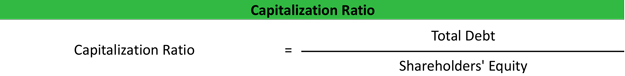

Vous pouvez également calculer l’équation du ratio de capitalisation en divisant la dette totale par les capitaux propres.

ratio dette-capitaux propres = dette totale/capitaux propres

comme vous pouvez le voir, ces deux formules sont très similaires et peuvent être calculées par légère modification l’une de l’autre. Toutes les composantes de ces équations peuvent être trouvées sur la face du bilan.,

la dette totale fait référence aux dettes à long terme et à court terme d’une société

Les capitaux propres des actionnaires font référence à la valeur comptable de l’investissement en actions effectué par les investisseurs

L’investissement en capitaux propres est calculé en divisant simplement les deux valeurs. Pour le ratio total de la dette au plafond, nous divisons simplement la dette totale avec la somme ou les capitaux propres et la dette (c’est-à-dire le capital total d’une entreprise)

maintenant que nous savons comment calculer l’équation du ratio de capitalisation, jetons un coup d’œil à quelques exemples.

Exemple

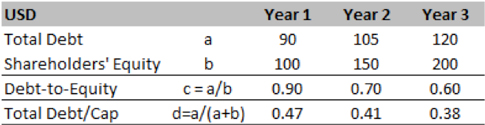

Nous allons commencer par un exemple hypothétique de Turner Co., Leurs trois dernières années d’activité sont résumées dans les tableaux ci-dessous. Le ratio dette / capitaux propres de l’année 1 était de 0,9, ce qui signifie que pour chaque Dollar de capitaux propres, il y avait 0,9 Dollar de dette dans les livres. Ce chiffre a diminué à la fin de la troisième année à 0,6.

d’autre part, le ratio dette / capitalisation Total de 0,47 au cours de l’année 1 implique que 47% de la structure du capital de la société A est financée par la dette tandis que les 53% restants sont financés par des fonds propres. Ce ratio se réduit à 0,38, ce qui implique une utilisation plus élevée des fonds propres dans les années à venir.,

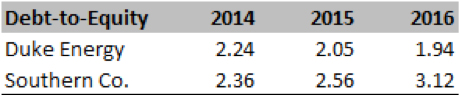

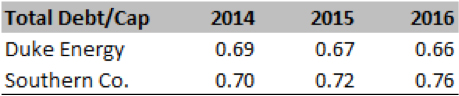

Maintenant, regardons un exemple réel de Duke Energy et le Sud de la Co. Vous trouverez ci-dessous les ratios calculés à partir du SEC 10K pour chaque entreprise.

Comme nous pouvons le voir à partir des chiffres, le ratio dette / capitaux propres des deux entreprises a été supérieur à 2,0 x (2014-16), ce qui implique que la majorité de l’expansion des entreprises Ceci est corroboré par le ratio total dette / plafond qui suggère que 65 à 70% du capital total est de la dette tandis que le reste est des capitaux propres.,

interprétons maintenant le ratio et extrayons des informations clés sur la santé financière des entreprises.

analyse et interprétation

généralement, un ratio de plafond inférieur à 0,5 est considéré comme sain, mais nous devons examiner le ratio dans le contexte des moyennes passées de l’entreprise et de l’industrie. Pour les industries, qui possèdent des actifs physiques, (comme les sociétés de services publics), il est courant d’avoir une dette beaucoup plus élevée par rapport aux capitaux propres. Parfois, une obligation ou un prêt particulier est lié à un projet ou un actif particulier.,

dans L’exemple hypothétique de Turner Co ci-dessus, nous avons noté que les deux rapports se réduisent. Par conséquent, la société pourrait être en train de présenter son bilan ou trouver des capitaux propres pour être une source de financement moins chère que la dette.

dans L’exemple réel de Duke et Southern, nous pouvons voir qu’au cours de la période de trois ans, Duke a réduit son effet de levier tandis que Southern l’a augmenté. En analysant les chiffres plus loin, nous remarquons que Southern a considérablement augmenté, ce qui nécessite une dette pour développer ses activités., Si cette stratégie s’avère correcte, elle pourrait créer de la valeur à long terme pour les investisseurs.

comme pour tout ratio, les analystes doivent déployer des efforts considérables pour décoder ce ratio et comprendre les facteurs sous-jacents. Chaque industrie aura une structure de capital typique (avec des différences spécifiques à l’entreprise) et cela déterminera le ratio de capitalisation maintenu par l’entreprise. Les actions de sociétés (telles que M&A) peuvent également avoir un impact sur la structure du capital d’une société. En particulier, si une entreprise achète des actifs en difficulté, la structure du capital combinée peut être lourde en dettes., Analyste doivent être conscients de tous ces contextes, avant de former une opinion sur la santé financière d’une entreprise.

L’analyste doit également être conscient de la structure de capital optimale que la direction de l’entreprise vise. Le ratio de capitalisation est utilisé dans la tarification des actifs (ou l’évaluation des entreprises) comme entrée dans les taux d’actualisation. Par conséquent, les analystes devraient se concentrer sur la structure du capital cible pour comprendre le potentiel de risque futur. Les analystes doivent toujours vérifier si cette structure cible est pratiquement réalisable compte tenu de la dynamique de l’industrie, des opérations de l’entreprise et de la situation macroéconomique., La direction pourrait orienter vers des cibles très agressives juste pour apaiser la communauté des investisseurs, mais c’est le travail d’un analyste de comprendre la sensibilité de ce plan. Vous trouverez des détails sur la vue de gestion dans la section discussion de gestion d’un 10-K ou dans les transcriptions des appels de résultats trimestriels.

avoir de la dette au bilan n’est pas toujours négatif. La dette pourrait être moins chère que les capitaux propres et fournir un certain degré de bouclier fiscal en termes de remboursement des intérêts. Par conséquent, utilisé avec soin, la dette peut avoir un impact grossissant sur les gains., Cependant, trop de dettes restreint la prise de décision de la direction, car les prêteurs mettent normalement en place des clauses restrictives qui interdisent à la direction de prendre certaines mesures pouvant compromettre l’intérêt du prêteur.

explication pratique de L’Utilisation: mises en garde et limites

Les analystes doivent être prudents dans l’utilisation des chiffres du bilan, car ils sont normalement déclarés à la valeur comptable, qui peut être significativement différente de la valeur de remplacement ou de la valeur de liquidation de l’actif., Les analystes utilisent également la capitalisation boursière au lieu de la valeur comptable (dans le cas où la société est cotée) et la valeur actuelle de la dette si les obligations sont également négociées sur le marché.

L’analyste devrait tenir compte de plusieurs éléments hors bilan, tels que les contrats de location – exploitation et certaines obligations liées aux régimes de retraite, afin d’avoir une vue d’ensemble des obligations à long terme.

enfin, ce ratio devrait être examiné conjointement avec plusieurs autres ratios de levier pour avoir une vision globale du risque financier d’une entreprise., Certains des ratios les plus pertinents dans ce cas pourraient être:

- LT dette/plafond Total

- Total dette/actif total

- Total dette/capitaux propres

- LT dette/ capitaux propres

En conclusion, cet article introduit un concept important sur la structure du capital d’une entreprise, et l’évaluation des actifs qui est largement utilisé dans la tarification et l’évaluation des actifs.