aby przygotować raport należności, posortuj niezapłacone faktury firmy z liczbą dni do spłaty.

Ten raport pokazuje kwotę należną od klientów za zakupione towary i usługi. Regularne przeglądanie raportu Accounts receivable aging pomaga upewnić się, że klienci ci płacą.

co obejmuje ten artykuł:

- czym są należności?

- Jak przygotować raporty należności?

- dlaczego starzenie się należności jest ważne?,

- Jak korzystać z raportu należności?

czym są należności?

starzenie się należności to proces wykazywania niezapłaconych faktur i innych należności według ich terminów wymagalności. Ma to na celu oszacowanie, które faktury są zaległe z płatnościami.

raport dotyczący starzenia się należności, znany również jako uzgadnianie należności, podsumowuje całkowite szacunki zaległych klientów w podziale na wiek faktury., Jest to jedno z podstawowych narzędzi używanych przez firmy do określania skuteczności funkcji kredytowej i windykacyjnej

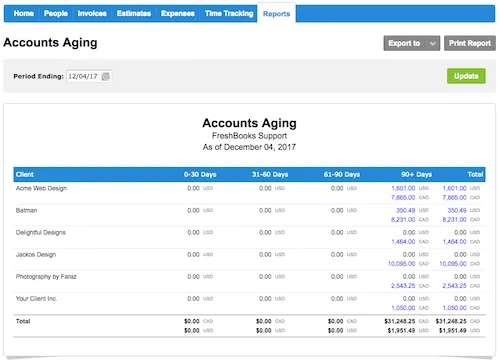

raport jest podzielony na interwały 0-30 dni, 31-60 dni, 61-90 dni i 90+ dni. Pokazuje to właścicielom firm, jaka kwota jest należna i które konta wymagają natychmiastowych działań.

jak przygotować raporty należności?

aby przygotować raport, wymień nazwisko klienta, saldo zaległości oraz czas, od którego stało się zaległe. Rachunki są klasyfikowane w kategoriach, a nie w określonym czasie wymienionym od czasu, gdy stają się zaległe.,

typowymi kategoriami tego raportu są:

- bieżący: termin płatności natychmiast

- 1 – 30 dni: Termin płatności za 30 dni

- 31 – 60 dni: Termin płatności za miesiąc

- 61 – 90 dni: Termin płatności za dwa miesiące

- 91+ dni: Termin płatności za ponad dwa miesiące

nagłówki kolumn raportu są podzielone na daty przedziały 30 dni i wiersze reprezentują należności każdego klienta., Oto przykład raportu starzenia się należności:

źródło:https://www.freshbooks.com/support/what-is-an-accounts-aging-report

dlaczego starzenie się należności jest ważne?

aby obliczyć budżet operacyjny Twojej firmy i poprawić politykę kredytową, ważne jest wygenerowanie raportu należności.

Bądź na bieżąco z procesem windykacji

należności są ujęte w bilansie spółki jako aktywa krótkoterminowe. Wielu klientów płaci w określonym czasie., Są jednak inne, które nie płacą w określonym terminie 30 dni.

starsze należności mogą oznaczać słaby proces windykacji i wpływać na przepływy pieniężne. Raporty dotyczące starzenia się należności pozwalają monitorować niezapłacone faktury i kontaktować się z opóźniającymi się klientami.

Analizuj wiarygodność finansową klientów

Jeśli jest kilku klientów, którzy stale spóźniają się z płatnością faktur, może to być oznaką złego ryzyka kredytowego dla firmy. Możesz przetestować Warunki PŁATNOŚCI ze swoimi klientami i wprowadzić zmiany.,

Oceń ryzyko kredytowe dla firmy

Jeśli Twoi klienci nie zapłacili, jednym z możliwych powodów jest to, że nie mają na to środków. Aby określić, czy ryzyko, które podejmujesz, jest odpowiednie dla Twojej branży, porównaj raport dotyczący starzenia się należności ze standardami branżowymi.

pomoże Ci to określić, czy powinieneś nadal obsługiwać klientów, którzy często opóźniają płatności faktur.

faktury faktoringowe

raport ten jest wykorzystywany przez firmy faktoringowe do zrozumienia wielkości twoich należności i określenia, które należności kwalifikują się do finansowania.,

Szacowanie nieściągalnych należności

raport należności jest korzystny dla oszacowania całkowitej kwoty podlegającej odpisowi. Faktury, które są przeterminowane przez dłuższy okres czasu, mają wyższy wskaźnik niewykonania zobowiązania w wyniku większego prawdopodobieństwa niewykonania zobowiązania. Suma produktów z każdego przedziału terminów pozostających do spłaty stanowi oszacowanie liczby wierzytelności nieściągalnych.

Jak korzystać z raportu należności?

- Uporządkuj raport i filtruj go, aby zobaczyć klientów, którzy są ci winni najwięcej pieniędzy., Skup się na zbieraniu najwyższych płatności, wysyłając e-maile lub dzwoniąc do klientów.

- Jeśli należności są od 60 do 90 dni po terminie, a Klient nie odpowiada na przypomnienia, być może będziesz musiał odroczyć kolejne kroki, takie jak zatrudnienie agencji windykacyjnej, złożenie skargi prawnej lub odpisanie kwoty.

- ustanawia system zbierania. Wysyłanie regularnych przypomnień o płatnościach, oferowanie rabatów za wcześniejsze płatności i wysyłanie klientom faktur e-mailem na czas może pomóc w szybszym zarabianiu.,

oprogramowanie księgowe w chmurze może zautomatyzować procesy fakturowania i płatności. Możesz wysyłać automatyczne przypomnienia o płatnościach, a klienci mają łatwość płacenia online.