Den store bokstaver forhold, ofte kalt Cap-forhold, er et økonomisk system som måler selskapets soliditet ved å beregne den totale gjelden del av selskapets kapitalstruktur i balansen. Med andre ord, det beregner økonomisk innflytelse over selskapet ved å sammenligne det totale gjeld med sum egenkapital eller en del av egenkapitalen. Den mest vanlige bokstaver forholdstall er:.,

- Gjeld til egenkapital

- langsiktig gjeld forholdet

- Gjeld til bruk av store bokstaver ratio

Gjeld og egenkapital, er de to viktigste komponentene i kapitalstrukturen i selskapet og er de viktigste kildene for å finansiere sin virksomhet.

Definisjon: Hva er den store Bokstaver Forhold?

store Bokstaver beskriver forholdet til investorer i hvilken grad et selskap er å bruke gjeld for å finansiere sin virksomhet og planer om utvidelse. Generelt gjeld er vurdert som risikofylt enn egenkapital (fra selskapets syn). Derav høyere ratio, risikofylt selskapet., Selskaper med høyere bruk av store bokstaver forholdet kjøre høyere risiko for insolvens eller konkurs i tilfelle de er ikke i stand til å tilbakebetale gjeld som per forhåndsdefinert tidsplan. Imidlertid høyere gjeld på bøkene kan også være resultat accretive dersom virksomheten er å vokse på en lønnsom måte (mer om dette i analyse-delen).

selskapet bruker dette forholdet til å administrere sin kapitalstruktur og bestemme gjeld kapasitet. Investorer bruke den til å måle den risikofulle investering og utgjør en viktig komponent av verdisetting (høyere risiko innebærer høyere forventet avkastning)., Långivere bruker for å finne ut om selskapet er innenfor de spesifiserte grensene og hvis det er mer plass til å låne ut mer penger.

La oss ta en titt på hvordan du skal beregne bruk av store bokstaver forhold.

Formel

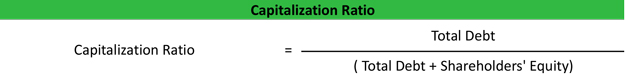

Den store bokstaver forholdet formelen er beregnet ved å dividere total gjeld i sum gjeld pluss egenkapital., Her er et eksempel:

Total Gjeld i forhold til bruk av store Bokstaver = Total Gjeld / (rentebærende Gjeld + Egenkapital)

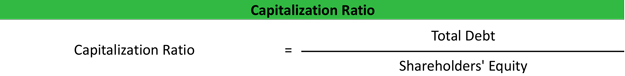

Du kan også beregne bruk av store bokstaver forholdet ligningen ved å dele den totale gjelden av egenkapital.

Gjeld egenkapitalandel = Sum Gjeld / Egenkapital

Som du kan se at begge disse formlene er svært like, og kan beregnes ved liten endring fra hverandre. Alle komponenter i disse ligningene kan bli funnet på forsiden av balanse.,

Totale gjeld refererer til både langsiktig og kortsiktig gjeld i et selskap

egenkapitalen refererer til bokført verdi av egenkapital investeringer foretatt av investorer

gjeld til egenkapital investeringer beregnes ved ganske enkelt å dele de to verdiene. For sum gjeld til cap forholdet, vi bare dele totale gjeld med summen eller egenkapital og gjeld (dvs. den samlede kapitalen i et selskap)

Nå som vi vet hvordan du skal beregne bruk av store bokstaver forholdet ligningen, la oss ta en titt på noen eksempler.

Eksempel

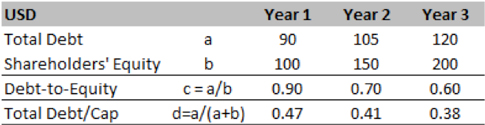

Vi vil starte med et hypotetisk eksempel på Turner Co., Deres tre siste års aktivitet er oppsummert i tabellene nedenfor. Den gjeld egenkapitalandel i år 1 var 0,9, noe som innebærer at for hver USD 1 av egenkapital det var USD 0,9 av gjeld i bøker. Dette har redusert ved utgangen av Året tre til 0,6.

På den annen side, er den Totale Gjeld-til-cap-forhold på 0.47 i år 1 innebærer at 47% av kapitalstrukturen i Selskapet er finansiert med Gjeld, mens den resterende 53% er via egenkapitalen. Dette forholdstallet reduseres til 0.38 noe høyere bruk av egenkapital i de kommende årene.,

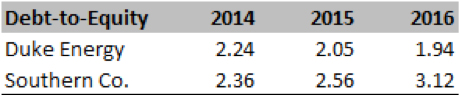

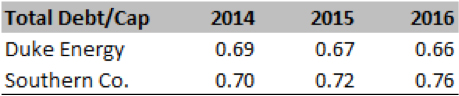

la oss Nå se på noen virkelige verden eksempel på Duke Energy og Sør-Co. Listet nedenfor er de forholdstall ut fra SEK 10K for hvert selskap.

Som vi kan se av tallene, det gjeld til egenkapital, for både bedrifter har vært over 2,0 x (2014-16) noe som tyder på at flertallet av bedriftene utvidelsen er drevet av gjeld. Dette er ytterligere bekreftet av Total gjeld/Cap forhold som tyder på 65-70% av den totale kapitalen som er gjeld, mens de resterende er egenkapital.,

La oss nå tolke forholdet og trekke ut viktig informasjon om den finansielle styrken til selskapene.

Analyse og Tolkning

Vanligvis, en cap forhold av mindre enn 0,5 regnes som sunt, men vi trenger å se på forholdet i sammenheng med selskapets tidligere og bransjens gjennomsnitt. For bransjer, noe som egen fysiske eiendeler, (som bedrifter) er det vanlig å ha mye høyere gjeld i forhold til egenkapital. Noen ganger kan en bestemt bond eller lån er knyttet til et bestemt prosjekt eller anlegg.,

I den hypotetisk eksempel på Turner Co ovenfor, kan vi merke til at begge forholdene er redusert. Derfor, selskapet kan være i ferd med å levere sin balanse eller er å finne egenkapital til å være billigere kilde til finansiering i forhold til gjeld.

I den virkelige verden eksempel på Duke og Sør, kan vi se at i de tre-års periode, Duke har redusert sin innflytelse mens Sør har økt det. Å analysere tallene nærmere, ser vi at Sør har vokst betydelig, må derfor i gjeld for å få virksomheten til å vokse., Hvis denne strategien viser riktig, kan det skape langsiktige verdier for investorer.

Som med alle forhold, analytikere trenger å bruke mye krefter på å dekode dette forholdet og forstå de underliggende driverne. Alle bransjer vil ha en typisk kapitalstruktur (med selskapet spesifikke forskjeller), og dette vil avgjøre cap forholdet vedlikeholdt av selskapet. Bedriftens handlinger (for eksempel M&A), kan også påvirke kapitalstrukturen i et selskap. Spesielt, hvis et selskap er å kjøpe distressed eiendeler deretter kombinert kapitalstruktur kan være gjeld tunge., Analytiker må være klar over om alle disse sammenhenger før danner en mening om den finansielle helsen til et selskap.

Analytiker bør også være klar over optimal kapitalstruktur selskapets ledelse er rettet mot. Cap-forhold som er brukt i asset pricing (eller selskap verdivurdering) som et innspill til rabatterte priser. Derfor, analytikere bør fokusere på målet kapitalstruktur for å forstå fremtidige risiko. Analytikere skal alltid forvisse seg om at dette målet struktur er praktisk gjennomførbart gitt bransjen dynamics, selskapets drift, og makro-økonomiske tilstand., Ledelsen kan veilede mot svært aggressive mål i bare for å tilfredsstille investor samfunnet, men det er jobben til en analytiker til å forstå følsomhet av denne planen. Detaljer om ledelse vise kan bli funnet i Forvaltningen diskusjon delen av en 10-K eller transkripsjoner av kvartalsvis inntjening anrop.

etter å Ha gjeld i balansen er ikke alltid negativt. Gjeld kan være billigere enn egenkapital og gir en viss grad av skatt shield i form av renter nedbetaling. Derfor benyttes nøye, gjeld kan ha en forstørrende effekt på inntjeningen., Men for mye gjeld begrenser ledelsens beslutningsprosesser som långivere vanligvis satt på plass pakter som forbyr ledelse fra å ta visse handlinger som kan svekke interessen for långiver.

Praktiske Bruken Forklaring: Forholdsregler og Begrensninger

Analytikere trenger å være forsiktig i bruken av balanse tall, som de normalt rapporteres til bokført verdi, som kan være vesentlig forskjellig fra den nye verdien eller avvikling verdi av eiendelen., Analytiker også bruke market cap i stedet for bokført verdi (i tilfelle selskapet er børsnotert) og dagens verdi av gjeld hvis obligasjoner er også omsatt på markedet.

Analytiker bør vurdere flere off – balanse elementer som operasjonelle leieavtaler, visse pensjonsforpliktelser for å få det fulle bildet av langsiktig forpliktelse.

til Slutt, dette forholdet bør bli sett på i sammenheng med flere andre utnytte forhold til å få et helhetlig syn på den finansielle risikofulle av et selskap., Noen av de mest relevante forholdstall i dette tilfellet kan være:

- LT gjeld/Total Cap

- Sum gjeld/Sum eiendeler

- Sum gjeld/Egenkapital

- LT gjeld/ Egenkapital

I konklusjonen, vil denne artikkelen introduserer et viktig konsept på kapital struktur av et selskap, og verdisetting som er mye brukt i anlegg priser og verdivurdering.