forvent at have brug for mindst $100K Indkomst for et $1M hjem

Der er ingen magisk formel, der siger, at du har brug for income Indkomst for at have råd til et hus på $1 million. Fordi indkomst kun er en del af ligningen.

med en virkelig stærk finansiel profil — høj kredit, lav gæld, store besparelser — har du muligvis råd til et hjem på $1 million med en indkomst omkring $100K.

men hvis din økonomi ikke er lige så stærk, har du muligvis brug for en indkomst på op til $225K pr., spekulerer du på, hvor meget hus du har råd til? Sådan kan du finde ud af det.

Kontrollere dit hjem køb budget (Feb 7th, 2021)

I denne artikel (Spring…)

- Indkomst til at give en million dollar hjem

- Beregn dit hjem køb budget

- glem ikke om deres eget hus udgifter

- Fordele ved at købe en $1M hus

- i Dag er realkreditlån priser

Indkomst har råd til en million-dollar hjem

Som vi sagde ovenfor, indkomst er blot én faktor i dit hjem køb budget.,

Den pris, du har råd afhænger også af din:

- Gæld til indkomst-forholdet (DTI)

- Kredit score

- Ned betaling

- Pant sats

Vi eksperimenteret med et par af disse faktorer ved hjælp af vores hjem overkommelige priser lommeregner til at vise dig, hvor meget hver enkelt kan påvirke dit budget.

Prime låntager — $147,000 indkomst nødvendig

vores første eksempel ser på en traditionel ‘prime’ låntager. De har:

- en 20% udbetaling ($210,000)

- kun $250 I allerede eksisterende månedlige gæld

- en fremragende realkreditrente på 2.,75%

denne låntager har råd til et hus på $1 million dollar med en løn på $147,000. Deres månedlige pant betaling ville være omkring $ 4.100.

høj DTI — $224,000 indkomst nødvendig

lad os forlade alt andet det samme som i det første eksempel, men øge låntagerens månedlige gældsbetalinger til $2.500.

for dem, der betaler flere børnebidrag og underholdsbidrag, kan det være mere realistisk, selvom deres gæld kun er gennemsnitlig.

og andre har det niveau af gældsbetaling, selv uden familieforpligtelser., Tænk luksusbil, båd, autocamper, og andre big-billet legetøj.

i dette scenario ville den indkomst, der er nødvendig for at have råd til et hjem, der koster 1.031 millioner, være $224,000.

for at have råd til dette hjem, har du brug for en lidt højere udbetaling på $214,000. Og månedlige betalinger ville koste omkring $ 4.220.

det er klart, at eksisterende gæld gør en stor forskel i hjemmet overkommelige priser. Din løn skal være $ 77,000 højere for at købe et lignende prissat hjem.

lavere kredit — $224,000 indkomst nødvendig

i de fleste tilfælde vil en købspris på millioner dollars kræve et jumbo-lån.,

for at få et jumbo-lån har du typisk brug for en kredit score på 700 eller højere. Men lad os sige, at en låntager har en kredit score i den nedre ende af det godkendte interval.

lavere kredit betyder, at de bliver nødt til at betale en højere rente end vores tidligere eksempel. Vi siger 3.0% i stedet for de 2.75%, der blev brugt tidligere.

og det antager stadig $2.500 i månedlige gældsbetalinger.

ekstra stor udbetaling-$110,000 indkomst nødvendig

lad os sige, at du har råd til en 50% udbetaling. Måske har du opbygget masser af egenkapital som en mangeårig boligejer. Eller måske har du haft en stormfald.,

chancerne er, at du i din lykkelige økonomiske stilling har betalt det meste af din gæld, så vi returnerer dette nummer til $250 om måneden.

Ved at lægge halvdelen af købsprisen ($500,000) har du råd til et hjem på $1 million på en indkomst på kun $110,000.

selv at sætte ned 30% gør en stor forskel i forhold til 20%.

med 30% nede kan du potentielt have råd til et $1,037,000 hjem på en indkomst på $140,000. Sammenlign det med at have brug for en indkomst nær $ 150,000, hvis du kun lægger 20% ned.,

Sådan beregnes dit boligkøbsbudget

den bedste måde at finde ud af dit boligkøbsbudget — kort ved at kontakte en långiver — er at bruge en realkreditkalkulator.

denne realkreditberegner hjælper dig med at finde ud af, hvor meget hus du har råd til baseret på din løn, udbetaling og gæld. Det tegner sig også for andre faktorer, som din realkreditrente og anslåede ejendomsskatter og husejere forsikringsomkostninger.

for at få det bedste skøn skal du være så nøjagtig som du kan, når du udfylder hvert felt.,

- årlig indkomst — din bruttoindkomst fra alle kilder før skat

- Stat — din placering kan påvirke den aftale, du får. Og det vil også påvirke dine ejendomsskatter

- månedlige gæld-Minimumskortbetalinger plus låneafdrag plus underholdsbidrag og børnebidrag. Med andre ord, alle dine uundgåelige, månedlige økonomiske forpligtelser. Men ikke ting, der varierer, såsom mad, gas, forsyningsselskaber osv.

- låneperiode-bruger du et 30 – årigt fastforrentet realkreditlån eller et 15 – årigt fastforrentet lån?, Dette vil have stor indflydelse på, hvor meget hus du har råd til

- rente – du kender ikke din realkreditrente helt sikkert, før du får lånestimater fra flere långivere. Standard vises på vores lommeregner er en gennemsnitlig sats på den dag, du besøger; din vil være højere eller lavere, afhængigt hovedsageligt på din kredit, udbetaling, og gældsbyrde. Så juster så godt du kan

- udbetaling-din udbetaling påvirker din rente såvel som dit samlede homebuying budget., Antag, at du har brug for mindst 20% af købsprisen for at blive godkendt til et så stort lån

- andre omkostninger til husejerskab — skøn dine fremtidige husejere forsikringspræmier og ejendomsskatter. Tallene i lommeregneren er statslige gennemsnit. Og tilføje i månedlige husejere forening afgifter, hvis du køber i en HOA område

husk, en lommeregner kan kun give dig et skøn. At vide, om du virkelig har råd til en $1 million hjem, skal du få forhåndsgodkendt af et realkreditlån långiver.,

forhåndsgodkendelse betyder, at långiveren har verificeret din kredit, indkomst, opsparing og andre varer på din ansøgning.

Hvis du har et forhåndsgodkendelsesbrev i hånden, der angiver, at du har råd til et hjem på en million dollars, er det mere eller mindre en sikker ting. (Medmindre nogen af dine finansielle eller realkreditrenter ændres væsentligt inden købet.)

Start din pant forhåndsgodkendelse (Februar 7th, 2021)

glem ikke om boligejerskab omkostninger

indtil videre har vi kun kigget på købsprisen for en million dollar hus.,

Vi har udforsket hovedstolen (tilbagebetale det beløb, du lånte) og renter på dit pant. Og vi har taget hensyn til din sandsynlige ejendomsskatter og husejere forsikring.

men der er masser af andre omkostninger forbundet med at eje et hjem — især med høj værdi fast ejendom. Og du bliver også nødt til at budgettere for disse.

lukningsomkostninger

folk tænker ofte på deres boligkøbsbudget med hensyn til udbetaling. For et hjem på $ 1 million har du sandsynligvis brug for mindst $100,000 til $200,000 gemt i den afdeling.,

men en udbetaling er ikke den eneste ting at spare på. Hjem købere nødt til at overveje at lukke omkostninger på deres hjem køb, også. lukningsomkostninger starter typisk omkring 2% af køberens lånebeløb.

så hvis du låner $800.000 for at købe et hus på en million dollar, kan dine lukningsomkostninger være omkring $16.000 eller mere. Du bliver nødt til at faktor dette tal i, når tænker over, hvor langt din opsparing vil strække.

ejendomsskatter og husejere forsikring

boligkøbere også nødt til at overveje deres fremtidige ejendomsskatter., Ejendomsskattesatser fastsættes af lokale skattemyndigheder, og de varierer meget afhængigt af hvor du bor.

men for at give dig en ballpark skøn, den gennemsnitlige nationale ejendomsskat sats er omkring 1 procent.

det betyder på et hus på $1M, der er en god chance for, at du kan betale omkring $10.000 om året i ejendomsskatter. Det er over $800 pr.

Forskning ejendomsskat satser, hvor du planlægger at købe og sørg for at faktor denne pris i dit budget for løbende boligomkostninger. husejere forsikring vil sandsynligvis være dyrere på et større hjem, også., Den typiske boligejer bruger muligvis $ 50 til $ 75 pr.

men et større hjem koster mere at erstatte, hvis det ødelægges af brand eller anden katastrofe. Naturligvis vil forsikringsselskabet opkræve mere for større risiko.

forvent at betale $100 til $200 pr.

alt i alt betaler du sandsynligvis $1.000 pr.

driftsomkostninger, reparationer og vedligeholdelse

jo større dit hjem er, jo mere koster det at køre., De større firkantede optagelser og måske højere lofter, som du elskede, betyder, at du har et større volumen til varme og afkøling. Så dit værktøj og HVAC servicering regninger vil være meget højere.

et større hjem betyder også mere at rengøre og vedligeholde — og kommer ofte med en gård, der kræver vedligeholdelse.kort sagt er det ikke billigt at holde et stort hjem velholdt. Og det er heller ikke reparationer. Så planlægge og sørg for dit hjem købe budget efterlader dig med en betydelig pude i din opsparingskonto.,

fordele ved at købe et hus på $1M

dine løbende omkostninger kan være højere med et større hjem. Men fordelene til din nettoformue bør typisk være større, også.

faktisk sprang hjemmeprisvurderingen til en seks-årig højde i løbet af de 12 måneder, der sluttede i September 2020, ifølge CoreLogic.

i løbet af denne tid siger CoreLogic, at hjemmeværdier steg 6.7% år over år.

det betyder, at hvis dit hjem var værd $325,000, ville du have tilføjet en smuk $21,775 til din nettoværdi det år i gennemsnit.

og for en million dollar hjem?, Priserne steg med næsten $ 70,000 år-over-år. Så du vil sandsynligvis se et godt afkast på de penge, du investerer i dit hus.

selvfølgelig afhænger alt dette af, at huspriserne fortsætter med at stige. Og vi ved alle, at de meget lejlighedsvis falder.

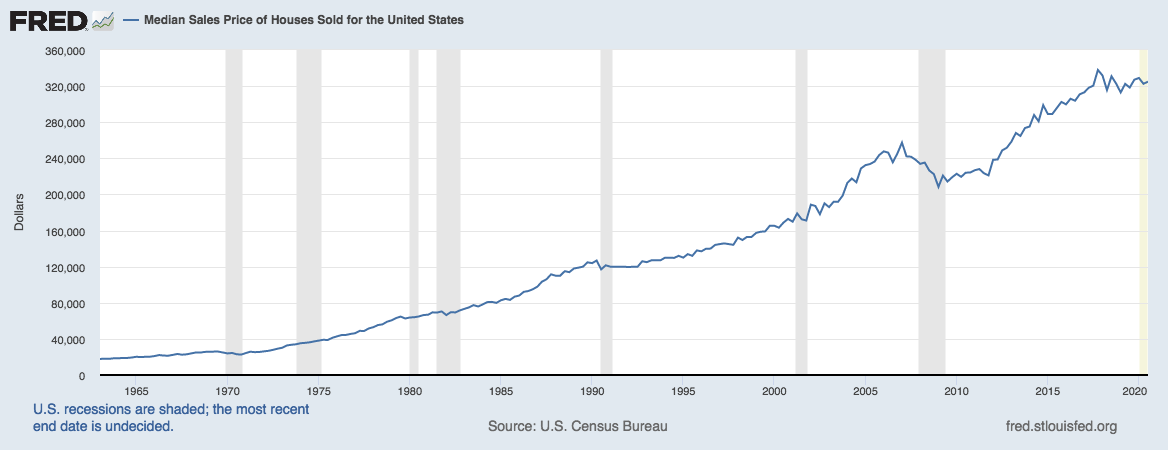

Men tag et kig på denne graf fra Federal Reserve Bank of St. Louis:

Kilde: U.S. Census Bureau og USA, Department of Housing and Urban Development, Median salgspris på huse, der sælges til USA

Du kan se, hvor sjældent det er for hjemmeværdier at falde — og hvor stærk den samlede opadgående tendens er.

du tror måske, at fast ejendom ikke er et dårligt sted at have investeret $1 million.

dagens satser hjælper boligkøbere

Der er en anden tendens potentielle boligkøbere bør være opmærksomme på, og det er realkreditrenter.

lave realkreditrenter øger overkommeligheden. Og dagens satser sidder tæt på rekordlave.,

så hvis du er på markedet for et dyrt hjem, er det et godt tidspunkt at se på finansiering.

Bekræft din nye sats (7. Februar 2021)